【第15回】連帯保証と連帯債務の違いは?

共働き夫婦が増えてきた影響で、住宅ローンも夫婦でそれぞれ組んだり、収入合算をして借りるケースが増えています。収入合算をする場合に、よく出てくる言葉に「連帯保証」と「連帯債務」があります。今回は、連帯保証と連帯債務の違いについて解説します。

連帯保証と連帯債務の違い

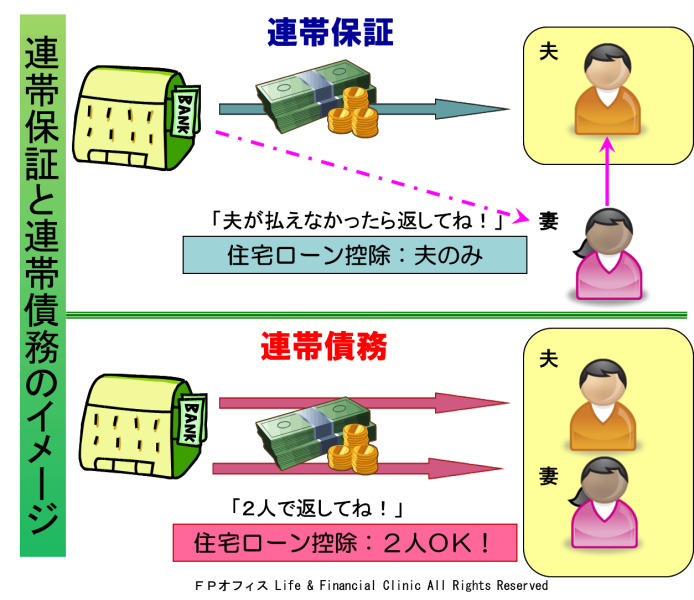

連帯保証は、主な借入者(主債務者)は1人で、他方(連帯保証人)は、それを保証する形です。一方、連帯債務は、連帯債務者が主債務者と連帯して同一の債務を負う、という形なので、連帯債務者は主債務者と同一の立場である、と言えます。

お金を貸す金融機関側から見ると、連帯保証の場合は、「主債務者が支払いできなくなった場合」に、はじめて連帯保証人に返済を求めることが出来ますが、連帯債務の場合は、債務者が連帯して返済の義務があるので、「いつでもどちらにでも」返済を求めることが出来る、ということになります。(なお、連帯保証人も、返済を求められる状態になったら、「先に主債務者に請求してください。」とは言えません。)

住宅ローン控除は、どうなる?

夫婦がそれぞれ住宅ローンを組む場合は、それぞれ住宅ローン控除を受けることができますが、収入合算をする場合はどうなるのでしょうか。例えば、夫が主債務者で、妻が連帯保証人となって借り入れる場合、ローンの借入名義人は夫のみとなり、住宅ローン控除は夫だけ受けることができます。

一方、妻が連帯債務者となって借り入れる場合は、妻が夫(主債務者)と連帯して同じ債務を負っていることになるので、ローンの負担割合に応じた持ち分に合わせて、夫婦それぞれが住宅ローン控除を受けることができます。

諸費用も含めて、借り方や借入先を検討しよう

「夫婦それぞれが住宅ローン控除を受けたいから、2人でローンを借りたい」という場合、別々にローンを組むと、各々に融資手数料などの諸費用がかかりますが、連帯債務者として一緒に住宅ローンを組むと、諸費用は節約できる可能性があります。

なお、フラット35の場合は連帯債務、民間金融機関の場合は連帯保証となることが多いので、夫婦で収入合算をして借りる際は、その点も注意して借入先を決めましょう。

目先の借入額だけでなく、ライフプランをもとに検討を!

夫婦の収入を合算することで借入額を増やせると、住まいの予算も増やすことができ、グンと夢が膨らみますが、その分、リスクも増えることになります。例えば、妻が出産育児等で退職したり、育児休職・時短勤務等で収入が減った場合、ローンの返済そのものが厳しくなってしまう可能性があります。

将来の夫婦のライフプランや働き方(収入予測)を踏まえたうえで、無理なく返せる借入をしましょう。

※具体的な住宅ローン控除額等、税金に関する詳細については、最寄りの税務署または税理士にご相談ください。

☆夫婦で収入合算をする場合の団体信用生命保険について、関連コラムもよろしければご覧ください。

(執筆:平野直子)

LFCでは、将来のライフプランを見据えながら、適切や住宅購入予算の設定や、住宅ローンの借り方など、安心した住まい・暮らしを実現するための計画づくりと、その実行するお手伝いをしています。