【第5回】頭金はいくらにする?

住宅ローンの頭金、比較事例

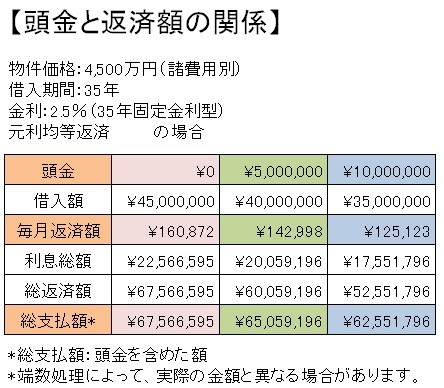

2019年7月現在、フラット35も頭金ゼロで利用できるなど、頭金なしで借りられる住宅ローンが複数ありますが、一般的には物件価格の1割~2割程度、頭金を用意すると良い、と言われています。頭金の額を増やすと、返済額はどれくらい変わるか、比較をしてみました。

■物件価格(諸費用別)4,500万円、借入期間:35年、金利:2.5%(35年固定金利型)、元利均等返済の場合

- 【頭金ゼロ】毎月返済額:160,872円、総支払額(自己資金+元金+利息):67,566,595円

- 【頭金500万円】毎月返済額:142,998円、総支払額:65,059,196円

- 【頭金1,000万円】毎月返済額:125,123円、総支払額:62,551,796円

(試算値は概算値ですので、金融機関の実際の数値とは誤差が生じる場合があります。)

以上のように、頭金は多く入れるほど、毎月の返済金額や総支払額が節約できます。中には、頭金を1~2割以上入れると、より低い金利で借りられる住宅ローンなどもあるので、さらに利息を節約できる可能性もあります。けれども、頭金以外にも預貯金を使う場面が多くあるので、要注意です。

頭金を決める際の留意点

住宅ローンの頭金以外に現金で支払う「諸費用」

不動産仲介手数料や印紙代、登録免許税などの諸費用は、現金で支払う必要があります。諸費用は、新築/中古、注文住宅/建売住宅などによって異なりますが、大まかに物件価格の1割程度を見込んでおくと良いでしょう。

生活費などの予備を預貯金に残しておく

一般的に半年分の生活費といわれていますが、緊急時の備えも含めて「あると安心」と思える額がお勧めです。また、教育費や自動車買換え費用など、3年以内に支払う予定がある方は、その予算も残しておきましょう。

教育費がかさむ時期や定年後の貯蓄残高もチェック

ライフプランを作成すると、例えば「頭金を1千万円入れると、数年後、長男が大学受験の頃に貯蓄が尽きてしまう。」というケースもあります。支出がかさむ時期や定年後、収入が減少する(なくなる)時期なども見据えて、無理のない範囲で頭金を入れるようにしましょう。

マイホームの頭金や資金の準備方法は?

マイホームを持とうと思う時期まで数年ある場合、住宅資金を効率的に貯めるには、貯蓄先取りが鉄則です。まずは、財形貯蓄や給与天引き、銀行口座自動引落しの積立定期など、自動的に貯まるしくみを作ることをお勧めします。

頭金を貯めてから買うべき?

本当は早めに住宅が欲しいけれども、まだ自己資金が思うように貯まっていない…という方もいらっしゃるでしょう。それでも頭金を貯めてから買った方が良いのか?というと、一概にそうとも言えません。これから目標額まで貯めている期間、今の住まいの家賃などを支払いながら貯蓄をしていく必要があります。貯めている間に住宅ローンの金利や住宅コストが上昇する可能性もありますし、返済が終わる年齢も後に延びることになるので、早めに住宅ローンを借りた方が良い場合もあります。

初めに資金計画ありき

土地や住宅との出会いは、ご縁です。住みたいと思える物件に出会えた時に、安心して契約できるよう、まず初めに、ご自身の家計に無理のない住宅の予算を把握することをお勧めします。

(執筆:平野直子)

LFCでは、将来のライフプランを見据えながら、適切や住宅購入予算の設定や、住宅ローンの借り方など、安心した住まい・暮らしを実現するための計画づくりと、その実行するお手伝いをしています。