社長の保険、どう選ぶ?―法人契約と個人保障の最適バランス―

経営者にとって保険は、万一の保障だけでなく、事業の安定や将来設計を支える戦略的なツールです。本記事では、法人契約と個人契約の違いや、保障・資産形成・事業継続といった3つの機能の見極め方を丁寧に解説。見落とされがちな保障のギャップにも注意を促しながら、経営と人生を守る最適な保険設計の考え方を紹介します。

経営者に求められる保障とは?

「社員の未来は社長にかかっている」――この言葉は決して大げさではありません。企業という組織の中で、経営者は単に「一人の働き手」ではなく、「最後の砦」として全体を背負う存在だからです。

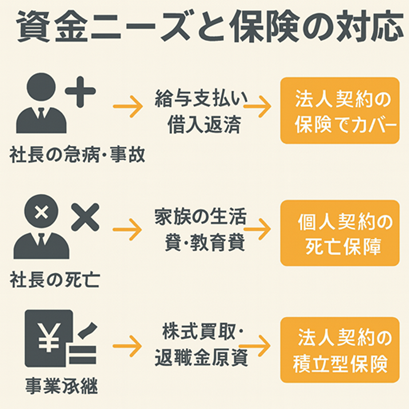

万が一、経営者が病気や事故などで突如として不在となった場合、その影響は家族や親族だけにとどまりません。会社そのものの運営が滞り、従業員の生活、取引先との信頼関係、顧客対応、資金調達など、あらゆる事業活動に連鎖的なダメージを及ぼすリスクが高まります。まさに、経営者のリスクは「個人のリスク」と「法人のリスク」が一体化していると言えるのです。

そのため、経営者にとっての保険は「家族の生活保障」や「個人の医療保障」といった一般的な目的に加えて、「事業の継続を支えるためのリスクヘッジ手段」としての役割が極めて重要になります。

たとえば、社長が急逝した場合に資金繰りが悪化すれば、従業員への給与の支払いが遅れたり、設備投資の計画が頓挫したりすることも考えられます。また、長期入院によって判断停止状態が続けば、取引や経営判断が滞り、事業の継続性そのものが危ぶまれる可能性もあります。

こうした事態に備えて、元気なうちに最適な保障設計を行っておくことは、企業としての信頼性を高め、将来の安定経営を支える基盤づくりに他なりません。保険は、経営の「非常ブレーキ」としての機能を果たす、見えないインフラともいえる存在なのです。

法人契約と個人契約、何が違う?

保険を設計するうえで重要な視点のひとつが、「誰が契約者になるか」という点です。とくに経営者が保険に加入する場合、その契約形態によって保障の目的や活用場面が大きく異なります。

主に以下の2つの契約形態が存在します:

- 個人契約:

経営者自身が保険料を支払い、配偶者や子どもなど家族を受取人とする形。主な目的は「生活保障」です。 - 法人契約:

会社が保険料を支払い、会社または遺族を受取人とする形。主な目的は「事業継続」や「退職金準備」です。

この2つの契約形態には、それぞれ異なる機能とメリットがあります。

個人契約では、経営者の万一の際に、家族の生活を経済的に支えるという非常に重要な役割を担います。とくに、役員報酬が家計の主な収入源となっている場合、報酬が途絶えた後の生活費、教育費、住宅ローンの返済など、将来にわたって必要となる支出への備えは欠かせません。生活の安定を確保するために、必要保障額の見積もりも重要です。

一方、法人契約の保険は、会社にお金を残す仕組みとして機能します。たとえば、経営者が不慮の事故や病気で死亡・高度障害となった場合、事業の継続に必要な運転資金や借入金の返済原資、事業承継時の自社株買取資金などに充てることができます。これにより、経営者不在による混乱を最小限に抑え、従業員や取引先との信頼を守る土台を作ることが可能になります。

さらに法人契約の保険は、退職金や弔慰金の財源としても活用されることがあり、事前に制度設計を行っておくことで、会社としての説明責任や従業員への誠実な対応にもつながります。

このように、契約形態ひとつで保障の「守る対象」と「守る目的」が大きく変わってくるため、経営者には自身と会社双方の視点から保険設計を検討することが求められます。

事業継続と“出口”に活かす視点

法人契約の保険は、単なる「保障」にとどまらず、事業の未来を支える戦略的なツールとしての役割も担っています。経営の持続可能性と、経営者自身の「出口戦略」をどう両立させるか――その視点からの活用が重要です。

たとえば、経営者の引退時には、保険金を退職金の原資として活用することができます。引退後の生活資金の確保はもちろん、会社側の資金繰りを圧迫することなく円滑に退任を進めることができるため、経営上の負担軽減にもつながります。

また、事業承継のタイミングに合わせて保険の満期や解約返戻金を調整すれば、自社株の買い取り資金や、次期経営者の育成・支援に必要な資金としても使うことができます。事前に承継のスケジュールを見据えた設計を行うことで、後継者に負担をかけずにバトンを渡す体制を築けます。

さらに、経営者自身の健康リスクに備えることも忘れてはなりません。病気やけがによる長期入院、療養によって経営から一時的に離れなければならない場合、就業不能時に給付が受けられる保険を備えておくことは、会社にとっても大きな安心材料となります。こうした保障があれば、本人も不安を抱えることなく、治療や回復に専念できる環境を整えることができるのです。

このように、保険は経営者の“リスク管理”だけでなく、“次の世代”や“会社の未来”を見据えた計画的な活用が問われます。単なる支出ではなく、「戦略的な資産」としての目線で設計することが、経営の持続性と出口の質を左右します。

見落とされがちな“保障のギャップ”に注意

多くの経営者は、会社の財務や将来のビジョンには細やかな配慮を行っていますが、自分自身の「保障の中身」については、つい後回しにしてしまいがちです。とくに健康に自信があるうちは、「まだ必要ない」「後で見直せばいい」と考えがちですが、その油断が大きなリスクにつながる可能性があります。

たとえば、以下のような問いに即答できるでしょうか?

- 万一の死亡保障は、家族や会社にとって本当に十分か?

- 長期療養や就業不能になった場合の、生活費や経営資金の確保は?

- 退職後、収入が止まったときの生活資金に対する備えは万全か?

こうした「もしも」に備える保障の設計は、資産形成や投資と同じくらい、経営と人生の安定にとって不可欠です。資産がいくらあっても、必要なときに活用できなければ意味がありません。保険は、万が一の事態を“想定内”に変えるためのしくみであり、未来に向けた「戦略的な布石」として捉えることが大切です。

特に、保障の空白(ギャップ)は、いざというときに経営者自身だけでなく、家族や従業員、会社全体に大きな影響を与えるおそれがあります。だからこそ、自身の保障内容を定期的に“棚卸し”し、事業と人生のステージに応じた見直しを行うことが求められます。

保障は“あればいい”のではなく、“適切な内容と金額で備わっているかどうか”が重要なのです。

保険を“機能”で見直す3つの視点

経営者が保険を見直すとき、多くの場合、「返戻率」や「節税効果」「商品ランキング」などの“表面的な数字”に目が向きがちです。しかし、本当に大切なのは、その保険が「どんな機能を果たすのか」という視点で考えることです。

経営者保険の「目的別」分類マトリクス

| 法人契約 | 個人契約 | |

|---|---|---|

| 保障 | 万一時の事業継続資金 | 家族の生活保障(死亡・医療など) |

| 資産形成 | 退職金準備、株式承継資金 | 教育資金、老後資金 |

| 事業継続・承継 | 借入返済、株式買取、就業不能時備え | 生活維持、引退後の収入確保 |

保障の機能

経営者本人や家族の生活を守るための基本的な保障。

例:死亡保障、医療保障、就業不能保障など。――いざというときに収入が途絶えても、生活を維持できる体制をつくる。

資産形成の機能

将来のライフイベントや退職に備えた資金準備。

例:退職金原資、老後の生活費、教育費の積立など。――長期的な資金ニーズに対応するための計画的な備え。

事業継続の機能

会社の存続・承継を支えるための戦略的保障。

例:借入金の返済、株式の買い取り資金、緊急時の運転資金など。――経営に穴を空けないための「保険による経営の安定装置」。

これらの機能を「個人契約か法人契約か」という視点で適切に組み合わせ、目的に応じて配分していくことで、保険は“ただの保険”ではなく、経営と人生を支える実践的なツールになります。

見直しの際には、まず「この保険は何のためにあるのか?」という問いを立てることから始めましょう。機能を意識して設計された保険は、経営者のリスクマネジメントとライフデザインにおいて、確かな支えとなってくれます。

まとめ|「契約形態」という視点を持つ

経営者の保険選びは、単なる「どの商品に加入するか」という比較では済みません。むしろ重要なのは、「誰が契約し、何の目的で、いつのタイミングで、どのような保障を持つか」という全体設計の視点です。

保険は“点”ではなく“線”でとらえるべきもの。事業と人生の節目に応じて、契約形態(法人か個人か)、保障内容、保険金の用途を設計することで、初めてその機能が最大限に活かされます。

経営者として、あなたの保険は本当に最適なかたちになっているでしょうか?

「会社の備え」と「家族の安心」――そのバランスはとれていますか?

一度立ち止まって、目的と契約形態の関係を見直してみることで、これまで見落としていたリスクや、将来の資金計画の“抜け”に気づくことができるかもしれません。

▶次回予告

次回は、「経営者のための実践節税アイデア集」をテーマにお届けします。

日々の経費処理から中長期の資産設計まで――経営と家計の両面から考える、ムリなくムダなく続けられる節税の工夫をご紹介します。小さな積み重ねが、大きな資金余力につながるヒントをお伝えします。どうぞお楽しみに。

(注記)

本記事の内容は一般的な情報提供を目的としたものであり、特定の税務・会計・法的助言を提供するものではありません。実際の対応については、税理士、公認会計士、弁護士などの専門家にご相談のうえ、各社の実情に即した判断をお願いいたします。

(執筆:ファイナンシャルプランナー 平野 泰嗣)

FPオフィス Life & Financial Clinic(LFC)は、企業を「経営」と「人」(経営者と従業員)という2つの視点で総合的にご支援いたします。企業の発展と人の成長を同時に実現し、経営者と従業員が幸せになれるようなコンサルティングを目指しています。LFCは、あなたの会社とあなたと家族、従業員の幸せな未来を実現するためのパートナーです。お気軽にお問い合わせください。